Građani su proteklih dana zatrpali Hrvatsku narodnu banku (HNB) pitanjima zašto poslovne banke od početka ove godine sve češće odbijaju klijente koji traže kredit te ih usmjeravaju na HNB kao regulatora. U HNB-u kažu da je odluka o kreditu prije svega na poslovnim bankama, a što se regulative tiče, podsjećaju da je u kolovozu prošle godine promijenjen Ovršni zakon u korist dužnika.

Tim se promjenama, naime, u slučaju teškoća s otplatom kredita građanima s plaćom manjom od prosjeka (za 2018. to je 5960 kuna) ne može više, kao dosad, ovršiti čak tri četvrtine plaće. Upravo toliko - tri četvrtine plaće - izuzeto je od ovrhe i građaninu mora ostati za život, s tim da izuzeti dio ne smije biti veći od dvije trećine prosječne neto plaće u RH.

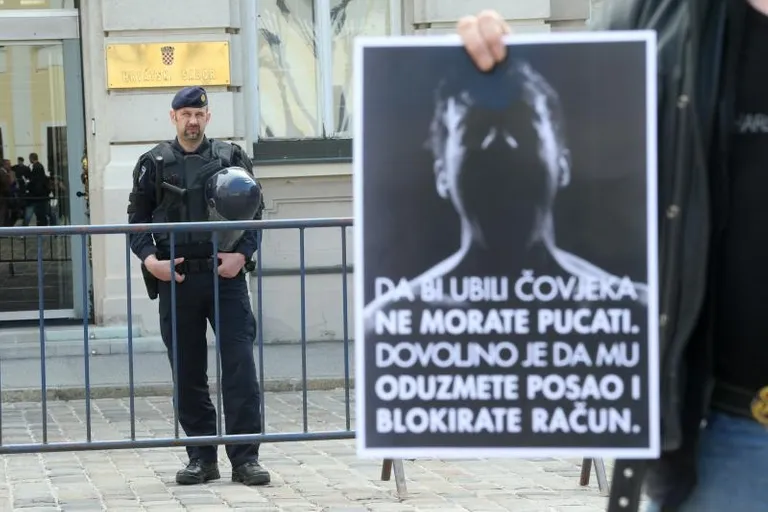

Banke više ne mogu ovršiti cijelu plaću klijenta

Novi list piše kako banke više ne mogu računati na gotovo cijelu plaću klijenta ako ovaj dođe u probleme s vraćanjem kredita, pa su postale opreznije pri davanju istih.

"Ovoj grupi klijenata banke u slučaju zastoja uredne otplate kredita mogu ovršiti samo četvrtinu plaće te su se ovakvim uvjetima kreditne institucije očito prilagodile, odnosno postrožile procjenu kreditne sposobnosti", kažu u HNB-u.

Osim toga, HNB je početkom ove godine donio odluku o dodatnim kriterijima za procjenu kreditne sposobnosti potrošača te provođenju postupka naplate dospjelih neplaćenih obveza i dobrovoljne namire. Ta je odluka donesena na temelju Zakona o stambenom potrošačkom kreditiranju, a u HNB-u kažu da je "kreditna institucija dužna svojim internim aktom propisati utvrđivanje minimalnih životnih troškova kao bitnog (ali ne i jedinog) elementa utvrđivanja kreditne sposobnosti potrošača, odnosno njegove obitelji".

Odluka o kreditnoj sposobnosti isključivo je na banci

Minimalni životni troškovi, pojašnjavaju u HNB-u, ne mogu biti manji od iznosa koji je Ovršnim zakonom zaštićen od ovrhe.

"Kod propisivanja ovakvih zahtjeva HNB je imao u vidu i neovršivi (zaštićeni) dio primanja iz Ovršnog zakona jer bi banke u budućnosti mogle ostati bez mogućnosti ovrhe dijela primanja klijenta koji je prema novom Ovršnom zakonu izuzet od ovrhe, ali i smanjenje mogućnosti prezaduženosti klijenata. No, banka je uvijek u mogućnosti na temelju individualne procjene odlučiti da – premda uz novo zaduženje klijentu za životne troškove ostaje manje od iznosa zaštićenog Ovršnim zakonom – potrošač ipak neće doći u stanje prezaduženosti, te mu stoga kredit može biti odobren. Dakle, odluka o tome je li klijent kreditno sposoban ili ne, isključivo je na banci, tj. kreditnoj instituciji koja je dužna voditi računa o tome da klijent novim zaduženjem ne dođe u stanje prezaduženosti, što bi trebali uzeti u obzir i sami klijenti prilikom individualnih financijskih odluka", poručuju iz HNB-a.

I sa 6000 kuna primanja može se dobiti stambeni kredit

Kako to izgleda na konkretnom primjeru, za Novi list su pojasnili u Erste banci. Ako je plaća 5950 kuna, zaštićeni dio plaće je 2/3 prosječne plaće (3972 kune), a iznos koji se smatra slobodnim za mjesečnu obvezu po kreditu iznosi 1978 kuna; ako je plaća 5200 kuna, zaštićeni dio plaće je 3/4 plaće (3900 kuna), a iznos koji se smatra slobodnim iznosi 1300 kuna; ako je plaća 3200 kuna, zaštićeni dio plaće je 3/4 plaće (2400 kuna), a iznos koji se smatra slobodnim iznosi 800 kuna.

Nadalje, ako je plaća veća od prosječne plaće u RH, od ovrhe je zaštićen iznos u visini od 2/3 prosječne plaće. Dakle, ako je plaća 6700 kuna, zaštićeni dio plaće je 2/3 prosječne plaće (3932 kune), a iznos koji se smatra slobodnim iznosi 2768 kuna; ako je plaća 8000 kuna, zaštićeni dio plaće je 2/3 prosječne plaće (3932 kune), a iznos koji se smatra slobodnim iznosi 4068 kuna; ako je plaća 10.000 kuna, zaštićeni dio plaće je 2/3 prosječne plaće (3932 kune), a iznos koji se smatra slobodnim iznosi 6068 kuna.

Ako bi potrošač zatražio stambeni kredit u iznosu 600.000 kuna, s kamatnom stopom od 4,1 posto i na rok otplate od 30 godina, iznos mjesečnog anuiteta iznosio bi 2900 kuna. Za takav kredit, uz pretpostavku da nema drugih kredita ili drugih zaduženja koja opterećuju kreditnu sposobnost (minus po tekućem, zaduženja po kreditnim karticama i sl.) mjesečna primanja potrošača moraju iznositi najmanje 6900 kuna. Potrošač s primanjima od 6000 kuna, bez drugih zaduženja, mogao bi imati stambeni kredit čiji anuitetne prelazi 2000 kuna mjesečno, a to je uz rok otplate od 30 godina, kredit od maksimalno 410.000 kuna - kažu u Erste banci.